- 文章正文

- 我要评论(0)

豆粕隐波率结束连续下跌态势 反向套利机会较多

来源: 和讯网 2018-03-16 11:39豆粕:

1、行情回顾

03月15日,豆粕期权成交量为116176手,较前一日减少2506手,其中主力1805期权合约系列成交量增加3202手。持仓量为408862手,较前一日增加558手。主力合约持仓量PCR为1.38,较前一日小幅下降,成交量PCR为0.85,较前一日有所下降。持仓量PCR维持高位,市场情绪稳定偏空。

波动率方面,主力1805期权合约系列认购、认沽期权vega加权隐含波动率均小幅上升。次主力1809期权合约系列认购、认沽期权隐含波动率均有所下降。主力1805期权合约系列认购期权隐含波动率收于14.54%,认沽期权隐含波动率收于14.08%。

从目前的情况来看,主力1805期权合约系列隐含波动率结束持续下跌态势,明显低于标的物历史波动率,按照历史波动率与隐含波动率之间的关系,未来隐含波动率震荡走升的概率较大。

白糖:

1、行情回顾

03月15日,白糖期权成交量为35600手,较前一日增加6538手。其中,主力805期权合约系列成交量增加7096手。持仓量为243500手,较前一日增加1940手。805合约持仓量PCR为0.52,较前一日小幅上升,成交量PCR为1.28,较前一日有所上升,市场情绪稳定偏空。

波动率方面,主力805期权合约系列认购、认沽期权vega加权隐含波动率均有所下降。次主力809期权合约系列认购期权隐含波动率有所下降,认沽期权隐含波动率小幅下降。主力805期权合约系列认购期权隐含波动率收于10.15%,认沽期权隐含波动率收于12.07%。

从历史走势来看,目前主力合约隐含波动率有所下降,略高于标的物历史波动率,未来隐含波动率维持震荡的概率较大。

一、豆粕期权

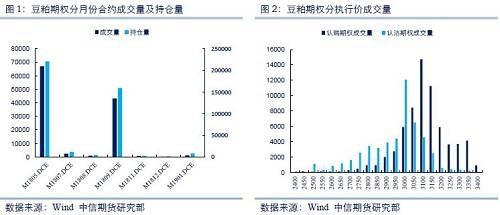

1.1成交量与持仓量分析

03月15日,豆粕期权成交量为116176手,较前一日减少2506手,其中主力1805期权合约系列成交量增加3202手。持仓量为408862手,较前一日增加558手。主力1805期权合约系列持仓量较前一日增加96手。次主力1809期权合约系列持仓量较前一日减少1334手,成交量较前一日减少6906手。

成交量最大的认购期权与认沽期权执行价分别为3100和3000。主力合约持仓量PCR为1.38,较前一日小幅下降,成交量PCR为0.85,较前一日有所下降。持仓量PCR维持高位,市场情绪稳定偏空。

下载APP 阅读本文更深度报道

下载APP 阅读本文更深度报道

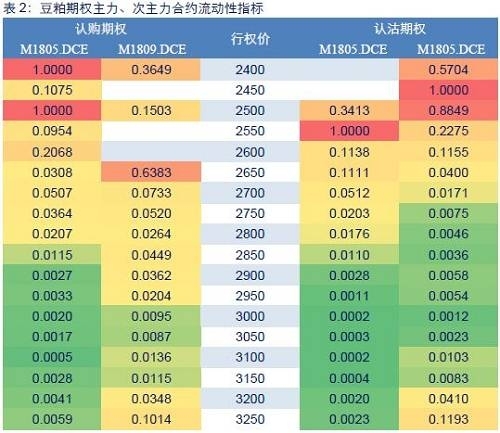

1.2 流动性分析

我们用日内跳价数据计算平均盘口相对价差结合合约成交量来综合度量期权合约的流动性,得到的数值越小,说明合约流动性越好,反之越差。

从日内跳价数据的平均盘口相对价差来看,对于主力1805以及次主力1809期权合约系列,平值附近的期权流动性较高,深度实值与深度虚值附近的期权流动性都较低。且认沽期权合约的流动性要略高于认购期权。

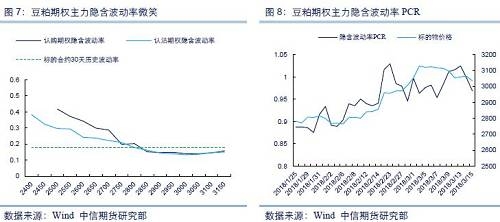

1.3波动率分析

03月15日,波动率方面,主力1805期权合约系列认购、认沽期权vega加权隐含波动率均小幅上升。次主力1809期权合约系列认购、认沽期权隐含波动率均有所下降。主力1805期权合约系列认购期权隐含波动率收于14.54%,认沽期权隐含波动率收于14.08%。

从目前的情况来看,主力1805期权合约系列隐含波动率结束持续下跌态势,明显低于标的物历史波动率,按照历史波动率与隐含波动率之间的关系,未来隐含波动率震荡走升的概率较大。

利用美式期权BAW定价模型反推计算各期权合约的隐含波动率,并画出主力合约隐含波动率微笑以及主力合约隐含波动率PCR走势图。隐含波动率PCR的变动一定程度上可以反映当前市场对标的物变化的预期。隐含波动率PCR变小,标的物上涨可能性增加,隐含波动率PCR变大,标的物下跌可能性增加。

豆粕期权主力合约认购、认沽期权隐含波动率呈现微笑形态并不明显,不同行权价之间的隐含波动率变动较为平缓。历史波动率略小于隐含波动率,未来隐含波动率预期将维持震荡或震荡走升态势。主力合约隐含波动率PCR为0.97,较前一日有所下降,短期来看,预计将维持小幅震荡态势。结合成交量PCR和持仓量PCR,市场情绪稳定偏空。

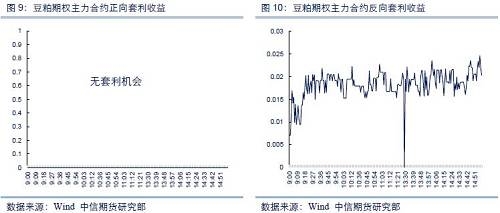

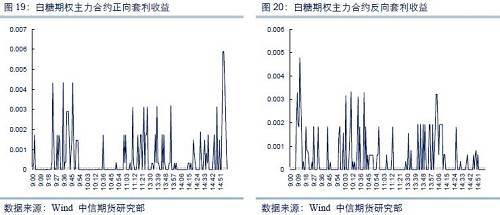

1.4 套利机会分析

假设市场是完全、无套利的,则同一行权价的认购与认沽期权价格之间存在着一个平价公式。但现实的市场是不完全的,当平价公式不成立且公式两端的差距覆盖交易成本之后还能产生一定收益时,套利机会就出现了。

我们利用美式期权平价公式在主力期权合约分钟级数据中寻找出现的平价套利机会,并给出每一分钟内所有合约中最大的套利收益率。

手续费采用交易所手续费标准,无风险利率采用0.04。

因为期货期权行权得到的是对应标的物的期货合约,对于实盘做套利的投资者来说,请结合市场情况以及流动性、冲击成本等因素综合考虑。

二、白糖期权

2.1成交量与持仓量分析

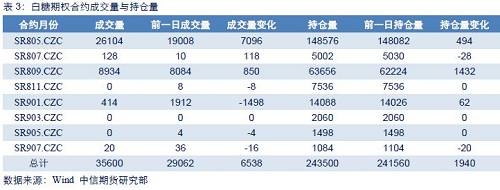

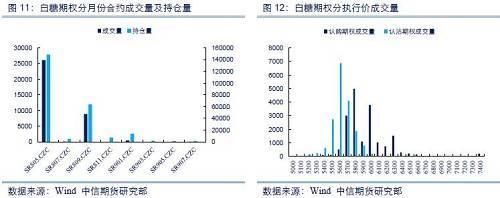

03月15日,白糖期权成交量为35600手,较前一日增加6538手。其中,主力805期权合约系列成交量增加7096手。持仓量为243500手,较前一日增加1940手。主力805期权合约系列持仓量较前一日增加494手。809期权合约成交量为8934手,较前一日增加850手。持仓量为63656手,较前一日增加1432手。

成交量最大的认购与认沽期权合约行权价分别为5800和5600。805合约持仓量PCR为0.52,较前一日小幅上升,成交量PCR为1.28,较前一日有所上升,市场情绪稳定偏空。

2.2 流动性分析

从日内跳价数据的平均盘口相对价差来看,805期权合约系列认购期权流动性要好于认沽期权流动性。整体来看,平值期权附近合约的流动性要相对好一点。但同时也可以看到,805期权合约系列认购、认沽期权有多个合约流动性都很差,特别是高行权价合约,全天基本上无成交。805期权合约系列流动性要整体高于809期权合约系列。

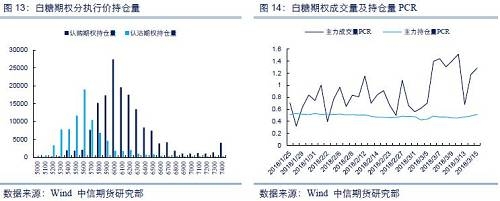

2.3波动率分析

03月15日,波动率方面,主力805期权合约系列认购、认沽期权vega加权隐含波动率均有所下降。次主力809期权合约系列认购期权隐含波动率有所下降,认沽期权隐含波动率小幅下降。主力805期权合约系列认购期权隐含波动率收于10.15%,认沽期权隐含波动率收于12.07%。

从历史走势来看,目前主力合约隐含波动率有所下降,略高于标的物历史波动率,未来隐含波动率维持震荡的概率较大。

白糖期权主力合约认沽期权隐含波动率均呈现较明显的微笑形态,不同行权价之间的隐含波动率变动较为平缓,认购期权隐含波动率微笑较为特殊。主力合约隐含波动率PCR为1.19,较前一日有所上升,短期来看预计将维持窄幅震荡态势。结合成交量PCR和持仓量PCR来看,市场对标的物价格的预期稳定偏空。

2.4 套利机会分析

因为期货期权行权得到的是对应标的物的期货合约,对于实盘做套利的投资者来说,请结合市场情况以及流动性、冲击成本等因素综合考虑。

来源:中信期货研究资讯

来源:中信期货研究资讯

[责任编辑:CX真]

- 上一篇:苹果再次走低 橡胶横盘整理

- 下一篇:基本面不佳压制玉米期价走势

- 豆粕中期看涨 (2018-04-19)

- 豆粕期权场内与场外市场协同发展 (2018-04-09)

- 贸易战阴云不散 农产品大涨豆粕涨逾6%大豆涨近4% (2018-04-09)

- 不确定因素多 豆粕易涨难跌 (2018-03-28)

- 银保合并有效防止监管套利 筑牢风险传递的“防火墙” (2018-03-22)

- 橡胶:跨月套利机会显现 (2018-03-09)

- 双粕期货开盘领涨 菜粕、豆粕主力涨近3% (2018-02-22)

- 豆粕短期反弹难改弱势格局 (2018-01-17)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网