- 文章正文

- 我要评论(0)

隐秘、凶猛:血拼中国版图 全球大宗商品仓储巨头盘点

来源: 新浪财经 2018-02-24 11:23文 | 易贸研究中心

来源 | 商品·经济公众号

导读:青岛港融资骗贷事件一声炸雷以来,不少大宗商品企业还沉浸在深深的忧虑当中,而高盛却已经从中嗅到了新的市场机遇。

高盛下属的金属仓储部门Metro International Trade Services(MITS)仓储公司,正在谋求在上海或者其他有保税仓库的城市设点。与其他国际仓储公司在中国寻找代理不同,高盛将直接管理在中国这部分业务的运营。

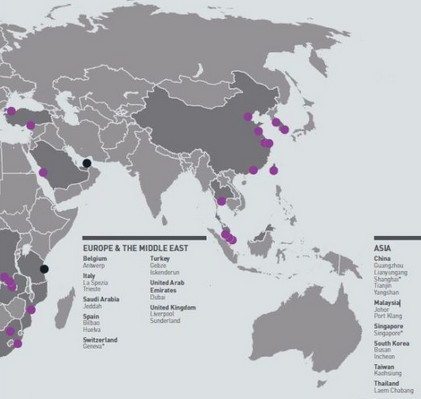

国际投行和大宗商品交易商正在拼抢仓储业务。目前,LME仓储网络被“四巨头”所掌控,即世天威(曾与实货贸易公司Raffemet有过复杂的集团关系)、Pacorini(嘉能可旗下仓储公司)、MITS(高盛旗下)和Henry Bath。这四家公司现在运营着505家LME注册仓库,占仓库总数的76%。这四家仓储巨头低调而神秘,公开资料匮乏,但却是大宗商品领域极为重要的市场玩家,值得深入研究。感谢“商品·经济”对信息的整理。

要知道,今年5月份,高盛还曾非正式接洽Metro的潜在买家,以剥离商品现货业务。如此反差极大的业务调整,像高盛这样的市场“玩家”绝非是“拍脑袋”仓促的决定。

事实上,瞄准了中国商品仓储市场的大宗商品巨头远不止高盛一家。青岛港事件可能导致中国的仓储业务市场发生质的变化,部分第三方仓储企业显得不再那么值得信任,而国际大投行和贸易商必将迅速切入并占领中国仓储业务的高地。

这次让我们来看看,国际大宗商品市场的巨头们为何要介入中国的仓储物流?目前看来,都有哪些巨头介入了这块风水宝地?

仓储赚钱那些事儿

巨头们之所以整合交易、仓储业务,是为了更适应其现货和利差交易模式的发展。其主要的商业逻辑是,当金属需求不足、库存上涨时,大量的库存积压给仓储业带来不菲的仓租。

同时,交易商试图将金属导入“自家”而非竞争对手的仓储点,以让其租金收入极大化,并尽量填满其所拥有的仓储空间。当金属需求旺盛、库存下降时,按照LME的现行规则,其核准的仓库每天的出货量将受到限制,交货时间拖得越久,需要收取的仓租就越多。

此外,这些投行和交易商还通过控制仓库的出货速度以抬高贸易升水,赚取期货差价。由于大型贸易商经常在现货市场和期货市场进出,利用抬高远期(期货)升水,赚取移仓收益。同时未来有可能产生巨大利润空间的贸易商品融资也已经进入了他们的视野范围。

而青岛港事件所暴露出的国内仓储企业的管理漏洞,更加坚定了国际大宗商品巨头加快发展在华业务的决心——毕竟,作为货主,谁都不愿意把货物交到不靠谱的人手里。

那么截止到目前,这些交易商在中国究竟做了哪些布局?

世天威

自青岛港仓单骗贷事件曝光以来,中国地区已有超过10万吨的铜转移进入金属仓储公司世天威(C Steinweg),这相当于上海保税区仓储库存的五分之一,接近LME全球铜总库存规模。目前看来,世天威的模式已经收到了回报:受到惊吓的银行和贸易商纷纷对仓库运营商施压,要求证明它们的库存不会与其他客户的金属相混淆。

而这家有167年的荷兰仓储企业正是一家不通过中国本土代理,直接控制仓储业务的公司。世天威创始于1847年,是目前全球三大物流服务商之一,总部设于荷兰鹿特丹,为全球提供包括仓储、租船、码头装卸和不同产品的加工等多种业务。

根据公司网站介绍,世天威主营各类商品仓储业务,自2012年11月在北京成立代表处以来,目前在中国已有11个营运据点,遍布9个东部沿海城市,包括上海、大连、青岛、广州、宁波、深圳、连云港和天津。其中,小金属仓储中心开设在上海港,集装箱罐式(ISOTank)仓储业务也在上海、大连、连云港三地开设。

2013年9月,在“中国银行股份有限公司中国(上海)自由贸易试验区分行”挂牌营业之际,中国银行上海市分行和世天威(中国)投资有限公司正式签署银企战略合作协议。中国银行是中国(上海)自由贸易试验区首批对外营业的银行业金融机构,世天威(中国)是首批获准并接受中国(上海)自由贸易试验区授牌的外资总部企业,是首家获得营业执照的企业。应当说,世天威已成为第一个“吃螃蟹”的公司了。

对高盛来说,如果要进入中国市场,高盛集团的Metro国际贸易服务很可能就是要效仿世天威的经营模式,其他仓储企业也试图跟进这一变化,它们包括了CWT公司的CWT大宗商品,Pacorini金属,Impala,摩根大通的亨利巴斯,以及路易达孚名下的GKE公司。

亨利巴斯

摩根大通旗下的亨利巴斯(Henry Bath)于1794年创立于英格兰法尔茅斯,是大宗商品市场上历史最悠久的机构之一。2010年,摩根大通以17亿美元从苏格兰皇家银行(RBS)手中收购了Sempra Commodities的大部分业务,包括HenryBath。

亨利巴斯在上海外高桥保税区已建立了保税仓储中心,主要负责金属业务。

帕科里尼

帕科里尼(Pacorini Metals)是国际贸易商巨头之一的嘉能可斯特拉塔名下的公司,已经在中国市场经营了若干年,其中国分支机构的总部设在上海浦东,专注于仓储、物流等管理业务。

帕科里尼公司在中国运营基地遍布各大贸易区和港口。除了在上海的外高桥和洋山港有分公司外,从北到南,大连、锦州、葫芦岛、秦皇岛、天津、烟台、连云港、南通、宁波、厦门、广州、深圳和防城,另外在内陆地区也建有业务往来。

运亚仓储

上海运亚仓储管理有限公司(CWT Commodities)于1993年成立于上海,由世运亚洲与上海中外运钱塘有限公司合资建立,世运亚洲控股82.6%,中外运占17.4%股份。目前,上海运亚仓储管理有限公司负责世运亚洲在中国的各项业务,提供综合的仓储物流、融资抵押品的管理和货运等服务,经营所涉及的品种从有色金属的铜、铝到各种化工品等。

上海运亚仓储管理有限公司在天津和广州设有办事机构,并且已在中国各大边境和口岸展开业务为国际和国内客户提供相关服务,如上海、天津、青岛、连云港、广州、黄埔、南海、深圳、防城、湛江、满洲里、阿拉山口等。

易普莱

2013年6月,中国最大物流公司之一的上港集团物流有限公司于Impala旗下的进出仓储及物流公司永泓仓储(NorthEuropean Marine Service,NEMS),组成合资公司,为中国境内外客户提供物流网络和仓储服务。

永泓仓储是伦敦金属交易商(LME)批准的能够提供保税及融资仓储服务的公司,金属仓储业务遍布LME旗下35个地区,拥有1200万吨保税仓储量。

易普莱(Impala)乃国际交易商巨头托克旗下全资子公司,汇集了托克的仓储和物流设施。该公司正致力于快速发展新兴市场的开发,中国业务更多集中在铜矿的供应和仓储业务。

货物运输方面,Impala以上海洋山港为目的港,精铜矿从西非刚果共和国进行开采,经过坦桑尼亚达累斯萨拉姆港口中转后抵达上海港。上海洋山港是其全球最大的仓储业务基地,能够容纳12.7万吨货物。

MITS

仓储既是高盛最赚钱的业务之一,也是最具争议的大宗商品业务的一部分。Metro International Trade Services(MITS)是高盛旗下金属仓储公司。

MITS已成立23年,当前拥有LME注册仓库13处,从南韩到新奥尔良,遍及全球。该仓储公司每年为高盛带来巨额收入。仅在2010年,该仓库收入约为5.4亿美元。

据报道,高盛下属的金属仓储部门Metro International Trade Services仓储公司,正在谋求在上海或者其他有保税仓库的城市设点,与其他国际仓储公司在中国寻找代理不同,高盛将直接管理在中国这部分业务的运营。

(注:文章末尾“MITS”公司部分为扑克投资家补充,内容来自路透等)

[责任编辑:CX真]

- 中国大宗商品进口不似表面那样强劲 首季动能减弱 (2018-04-17)

- 贸易摩擦阴影笼罩 大宗商品孰喜孰忧 (2018-03-26)

- 大宗商品夜盘重挫 黑色系期货暴跌铁矿石大跌近4% (2018-03-23)

- 期股齐鸣 大宗商品“金三银四”成色几何 (2018-02-24)

- 大宗商品全面反弹 原油、黄金、有色金属皆创新高 (2018-01-25)

- 大宗商品牛市成色之辩 (2018-01-22)

- 拉尼娜身影再现 破解大宗商品“御寒术” (2018-01-15)

- 全球大宗商品整体价格将保持温和增长 (2018-01-08)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网