- 文章正文

- 我要评论(0)

铜价波动加剧 COMEX铜期货期权交易活跃度攀升

来源: 期货日报 2018-06-21 11:486月上旬,国内外铜价一改4—5月的区间窄幅振荡走势,出现突破性上涨。而到6月中旬,在中美贸易摩擦升级的情况下,短短一两个交易日就将6月上旬的涨幅回吐,需求前景担忧拖累铜价难以维持高位。

从6月驱动铜价上涨的因素来看,主要有以下几个方面:一是全球铜显性库存回落。从全球铜显性库存来看,5月有一个明显的回落特征,年内最高纪录是4月4日创下的89.5万吨,5月25日降至78.3万吨,6月1日当周升至80万吨,在6月15日当周再度下降至75.5万吨。统计发现,沪铜活跃合约收盘价和全球铜显性库存呈现-0.48的相关性。不过,当前全球铜显性库存依旧较去年同期高22.9%,因此全球铜显性库存回落只是6月上旬铜价上涨的部分原因。

二是铜矿工人薪资谈判担忧。Escondida铜矿劳资谈判可能是铜价上涨的直接导火线。Escondida铜矿是全球最大露天铜矿,年产量在100万吨左右,2017年年初因为劳工谈判没有达成共识铜矿罢工44天,导致产量下降18万吨。2017年上半年,除了Escondida铜矿罢工导致主要矿业巨头产量下滑之外,还包括其他铜矿减产,使得包括必和必拓、力拓、自由港、Codelco和英美资源等13家铜矿企业铜矿产量同比下降了10.8%。

三是印度Vedanta旗下冶炼厂关闭事件。5月,当地政府下令将Vedanta旗下Sterlite冶炼厂永久关闭,Vedanta已经提出诉讼。数据显示,Sterlite冶炼厂2017年粗炼产能40.2万吨,精炼产量21.6万吨。2017年中国从印度进口精炼铜34.48万吨,占全部精铜进口量(324.38万吨)的10.6%,因此一旦Sterlite冶炼厂永久关闭,那么中国从印度进口精炼铜会受到影响,假设Sterlite精铜产量40%出口,那么国际精铜出口将损失8.6万吨。

四是从中国市场来看,第一批中央环境保护督察“回头看”行动使得废铜产粗铜产能受到影响,包括粗铜和阳极铜产量受到影响,粗铜加工费回落,6月中旬粗铜加工费从5月初1800—2000元/吨回落至1600—1800元/吨;进口粗铜CIF加工费从5月初的220—240美元/吨降至190—220美元/吨。

不过Sterlite冶炼厂关闭,会使得铜矿一部分消耗空置下来,从而使得国际铜矿供应宽松。据亚洲金属网调研数据,5月中下旬至今,中国市场25%进口铜精矿TC出现明显回升的势头,截至6月6日升至76—83美元/吨,回到1月底的水平,去年同期为77—82美元/吨,暗示海外铜矿产出稳定,市场预计的减产没有兑现,5月Sterlite冶炼厂关闭也是一个重要原因。但缺乏大型铜矿投产、罢工、品位下降等因素使得大多数机构并没有改变未来几年铜矿供应偏紧的预期。

另外,铜价中长期趋势的决定因素取决于需求。全球铜矿产出增速的回落并不必然导致全球铜价大幅上涨,1996—2002年,全球铜矿产量增速从10.1%下降至-0.42%,在此期间,沪铜活跃合约年度收盘价从20640元/吨跌至15960元/吨。同样,2007年、2013—2014年全球铜矿产出增速是明显回落的,但是铜价同步下跌。5月中国固定资产投资增速继续回落,除了地产投资维持10%增长之外,基建投资增速继续回落。从外需来看,6月15日美国宣布对中国约500亿美元进口商品加征25%关税,中国也予以回击,贸易摩擦升级会使得全球步伐不一致的经济复苏中断风险增强。

因此,对于铜市场而言,供应端的干扰可能属于中短期因素,而下半年需求端弹性较大,且面临较大的下行风险,包括中美贸易摩擦升级、强势美元引发新兴市场经济动荡和美股通胀回升下资产破灭风险。

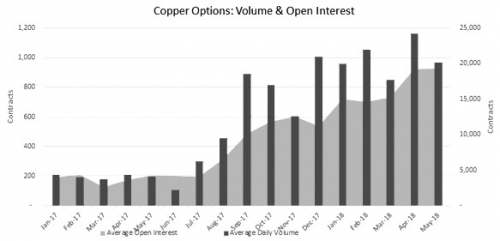

在策略上,笔者建议短期做多铜市场波动率,买入芝商所COMEX铜期货期权跨式组合,或者买入COMEX铜看跌期权。在铜价大幅下跌的情况下,COMEX铜期货看跌期权较贵,可以卖出COMEX铜期货看涨备兑期权(持有铜期货多头的情况)。COMEX铜期货合约未平仓合约在6月6日上涨6.28%,创2011年6月以来最大单日涨幅。

图为芝商所COMEX铜期货期权成交量和持仓量

图为芝商所COMEX铜期货期权成交量和持仓量[责任编辑:CX真]

- 业界期盼玉米场内期权上市场外期权对冲成本可望降低 (2018-06-20)

- 交易所加强期权市场监管力度 因ETF交易违规受罚屡现 (2018-06-19)

- 商品期权市场迎来重大利好——棉花玉米期权立项获批 (2018-06-12)

- “铜牛”要来? 言之尚早! (2018-06-11)

- 场外期权再开闸 私募门槛抬高穿透更强 (2018-05-15)

- 场外期权再开闸 私募门槛抬高穿透更强 (2018-05-15)

- 民生银行与中信中证资本合作开启首例原油期货场外期权交易 (2018-05-03)

- 期货商“窗口指导”接力 私募场外期权冰封 (2018-04-18)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网