- 文章正文

- 我要评论(0)

利空消化 股指将迎曙光

来源: 期货日报 2018-06-12 11:48短期市场向上动力不足

从基本面来看,当前宏观经济仍受中美贸易争端、信用违约暴露频发、美联储收紧货币政策等因素干扰。期指自5月下旬展开新一轮下跌以来,目前已经部分反映了上述利空的悲观预期,驱动力量趋于弱化。

宏观面带动的估值修复力度不足

本周来看,数据及事件频发,可谓是又一“超级周”来袭。国内方面,上月实体及金融数据将发布,市场预期数据维持稳健。但近期的高频数据出现一定的季节性回落迹象。6月初日均发电耗煤增速较上月大幅回落,钢厂高炉开工率连续两周回落,水泥价格涨幅收窄;房地产成交降幅小幅扩大,5月乘用车销量增速回落。

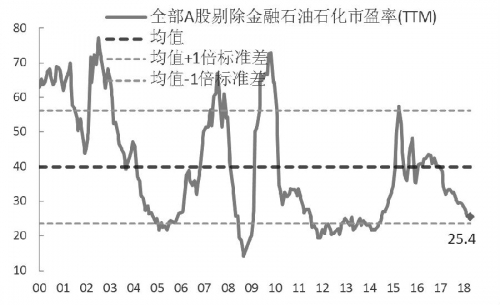

从大方向上看,今年地产、出口、基建对经济的贡献将不及去年,在金融周期下行环境下,市场对经济回落的担忧仍无法消除。当前全部A股剔除金融、石油石化后的动态市盈率仅25.4倍,显示当前指数估值处于历史的低点。但市场对企业盈利预期展望负面,指数难以构成向上的推动力。

央行维持稳健中性货币政策

上周末公布的数据显示,食品价格下跌抵消了石油成本的上涨,5月中国通胀数据温和,并不构成货币政策收紧的动力。当前货币政策核心驱动仍是强监管下的去杠杆。但今年以来,央行保持稳健中性的货币政策。在6月例行资金易紧张时点,央行提前在公开市场净投放以维稳流动性,上周超量续作MLF。

银监会上周五宣布调整存款偏离度定量考核方法,目的在于加强存款稳定性管理,约束月末存款“冲时点”行为。在央行持续维稳的运作下,目前市场预期稳定,资金面进入6月后整体波澜不惊。对于本周四美联储加息,市场关注央行是否会同步调高公开市场操作利率。即使央行“加息”,也不排除再进行一次置换式降准操作。

关注流动性收紧下的外溢风险

海外方面,本周美联储加息板上钉钉,但市场更为关注的是美联储官员对今年及之后加息路径的判断。近期阿根廷、南非、印度等新兴经济体货币仍在贬值,土耳其货币贬值速度略有减缓。因美联储货币紧缩提速的外溢负面影响,可能仍是今后一段时期新兴市场的风险点。国内方面看,市场担忧的信用暴露,也属于全球流动性收紧环境下的一环。中国金融周期向下运行,信用债、信托到期量较大,地产行业融资困难,资质较好的民营上市公司也爆发违约事件,均成为潜在的风险发酵因素而被市场关注。

整体上,当前整体市场仍处于风险释放和消化期,偏弱的运行态势延续。但边际上来看,近几周的回调已经反映了信用风险、贸易争端的影响。本周行情驱动力量无疑与一系列靴子落地有关。预计在数据及事件落地前,市场将先以振荡走势为主。由于市场对利空已有一定的预期,除非中国经济数据大幅下滑或美联储出现超预期的鹰派,否则靴子落地对市场的利空扰动将有限。未来更可能出现靴子落地后,不确定性因素消退,市场将迎来企稳。短期市场仍将受信用违约等利空影响。在反复消化利空之后,期指才有望迎来真正的企稳。

(作者单位:国泰君安期货)

[责任编辑:CX真]

- 股指持续弱势振荡? (2018-06-11)

- 股指低位盘整常态化 (2018-06-08)

- 政策利空引发期棉阶段性回调 慢牛格局不改 (2018-06-06)

- 收评:股指分化沪指涨0.52%创指跌0.39% 海南板块大涨 (2018-06-04)

- 避险情绪升温 股指波动加剧 (2018-05-31)

- OPEC力保减产压制API利空 美油飙升2%终结六连阴 (2018-05-31)

- 郑眼看盘:股指连续杀跌 调整压力逐渐释放 (2018-05-25)

- 收评:三大股指下挫沪指跌1.41% 汽车零部件概念大涨 (2018-05-23)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网