- 文章正文

- 我要评论(0)

中期增产压力犹存 棕油难以摆脱振荡行情

来源: 新浪财经 2018-05-09 11:29内容提要:

1、季节性增产,供应压力加重

全球棕榈油长期供给同比出现增长,在这样的背景下,中期上方空间受到限制。4月马来西亚库存上升空间不大,甚至有可能小幅度下滑,取决于产量增幅,中长期则大概率呈现累积状态。

2、国际豆棕价差扩大,助于棕油需求维稳

国际豆油和24度棕榈油FOB价差扩大,处于近三年来中等偏高水平,助于国际棕榈油需求在失去斋月备货利好的情况下保持稳定。不过马来西亚政府称将恢复征收5月份出口关税,可能导致部分采购转向印尼,从而导致出口需求下降。

3、供需相对平衡,料国内库存变动不大

市场预计4月进口24度28万吨,5月份或为30万吨,过去三年5月份平均表观消费量为29万吨,随着豆棕现货价格小幅走高以及气温回升,棕榈油消费需求或稍有好转,今年消费或略高三年平均,总体来看,棕榈油当月供需维持相对平衡状态,去库存节奏缓慢,基本面缺乏亮点。

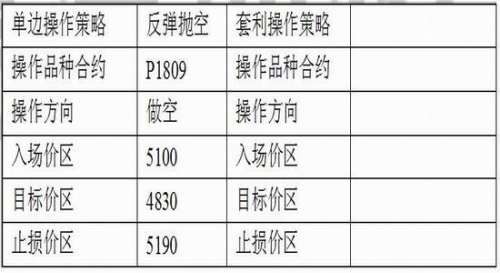

策略方案:

风险提示:

1、产量增幅不及预期;2、生物柴油政策;3、中美贸易战。

第一部分影响因素分析

一、季节性增产,供应压力加重

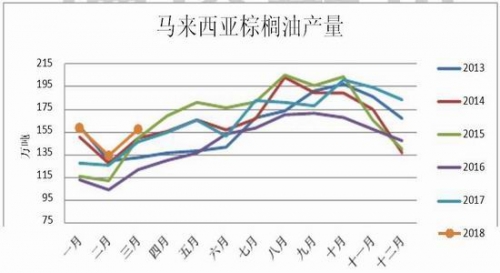

今年棕榈油生产从厄尔尼诺滞留的阴影走出,单产恢复,马来西亚棕榈油局称,2018年马来西亚棕榈油产量将会比上年增加3%。印尼有更多的年轻油棕树开始结果成熟,使得收获面积提高,预期2018年产量增加预期乐观,一项调查结果显示,2018年印尼棕榈油产量预期增至3780万吨。总体而言,全球长期供给同比出现增长,在这样的背景下,棕榈油中期上方空间受到限制。

每年3月至10月是棕榈油的季节性生产扩大周期,在这期间,生产基数趋向扩大,在8月-10月达到峰值。2018年3月马来西亚棕榈油产量为157.4万吨,环比增长17.21%,结束之前连续四个月环比下降的趋势,并创下五年同期最高,增长幅度与五年同期均值持平,这揭示着增产周期的到来,而且生产基数较大。过去五年4-6月份环比增速均值分别为6.6%、5.3%、-0.3%,以此简单测算2018年4-6月产量预估分别为167.7万吨、177万吨、176万吨,这些数值将延续五年来同期最高趋势,加重供应压力。值得注意的是,西马南方棕油协会(SPPOMA)发布的数据显示,4月前20天马来西亚棕榈油产量比3月份同期下降7.78%,单产下降9.15%,出油率上升0.26%,虽然这并非官方权威数据,但是这可能暗示着4月份产量增幅不及往年平均水平,加上4月斋月备货提振需求,预计4月库存上升空间不大,甚至有可能小幅度下滑,取决于产量增幅,中长期则大概率呈现累积状态。

二、国际豆棕价差扩大,助于棕油需求维稳

今年斋月于5月中旬开始,通常印度等穆斯林国家斋月备货提前一个月开始,为了提振出口、消耗库存,马来西亚宣布恢复征收关税后又取消,即便如此,4月前20天出口环比仅增长2%至93.2万吨。5月上旬备货活动进入尾声,马来西亚第14届大选将在5月9日举行,大选将近,令吉汇率波动加剧,近日持续贬值,利好于出口,预计上旬出口需求保持小幅增长态势,但是5月中下旬斋月备货对需求的支撑效应将明显减弱。

全球最大豆油出口国——阿根廷今年大豆产量下滑,主要因干旱天气,不得不向其他国家进口大豆缓解原料紧缺局面,国际豆油FOB价格小幅上涨,而棕榈油FOB价格因增产预期而趋弱,造成国际豆油和24度棕榈油FOB价差扩大,处于近三年来中等偏高水平,助于国际棕榈油需求在失去斋月备货利好的情况下保持稳定。不过马来西亚政府称将恢复征收5月份出口关税,可能导致部分采购转向印尼,从而导致出口需求下降。

三、国内棕榈油进口量平稳

海关数据显示,3月我国进口棕榈油47.97万吨,较上月的37.3万吨环比增加10.67万吨,较2017年同期增加27.13%。其中,棕榈油液油33万吨,较2月份的24万吨增长37.5%,同比增长17.9%,一季度累计进口棕榈液油92万吨,略高于去年同期的91万吨。受对美国大豆加征关税消息刺激,4月上旬国内棕榈油盘面价格上涨,内外价差好转,国内贸易商积极买船。监测显示,4月上旬国内贸易商新增15~20船棕榈油买货,总量在20万吨左右。

截至2018年4月25日,国内豆油现货价与阿根廷、巴西进口价的价差分别为-505元/吨、-539元/吨,比3月份同期下降118元/吨、102元/吨,国内外豆油现货价格倒挂程度进一步加深,抑制贸易商买兴。同时广州地区棕榈油现货价与马来西亚5-6月份船期进口成本的价差为-33元/吨,套盘基差为-45元/吨,套盘利润小幅亏损,采购节奏预计放慢,后期预计外盘价格承压,国内盘面低位振荡,内外价差或略有改善,进口水平预计保持相对平稳状态。

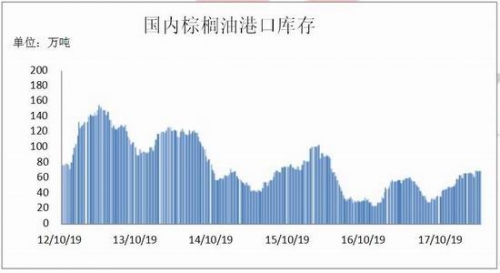

四、供需相对平衡,料国内库存变动不大

截至4月25日,全国港口棕榈油食用库存为69万吨(加工棕76万吨),较上月同期的67万吨增加2万吨,较上年同期的59万吨增加10万吨,较过去三年均值的57万吨增加12万吨。其中,除华北略增外,其他各地库存均有所下滑,并以广东降幅最大。市场预计4月进口24度28万吨,5月份或为30万吨,过去三年5月份平均表观消费量为29万吨,随着豆棕现货价格小幅走高以及气温回升,棕榈油消费需求或稍有好转,因此今年消费或略高三年平均,总体来看,棕榈油当月供需维持相对平衡状态,去库存节奏缓慢,基本面缺乏亮点。

五、菜油短期供应充足,豆油库存下降空间有限

截至4月22日当周,华东、华南菜油总库存26.89万吨,较之前一周增加1.5万吨,其中华东较前一周增加1.36万吨,华南增加0.14万吨。作为对比,上月同期库存29.69万吨,去年同期库存40.77万吨。沿海地区菜籽库存为59.4万吨,较前一周增加6.6万吨。沿海地区菜籽、菜籽油库存上升,预估5月菜籽到港量为36万吨,菜籽油到港量为7万吨,由于订单合同较多,预计油厂提高开机率,加上国产菜籽收割时间临近,短期国内菜籽油供应充足。

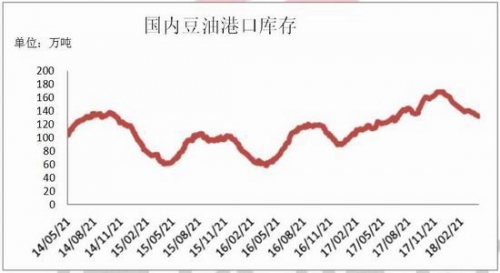

截至4月23日,全国主要油厂豆油库存为134万吨,较前一周同期的135万吨减少1万吨,较上月同期的141万吨减少7万吨,较上年12月份中旬高点的170万吨减少36万吨,较上年同期的120万吨增加14万吨,较近三年同期均值的84万吨增加50万吨。国内下游提货积极性较高,库存连续下降,制约盘面的下跌空间。不过因5-6月份大豆到港量预报均在900万吨以上,5月中上旬压榨量预计保持180万吨以上,豆油产出增加,牵制后期库存下降幅度,施压基差走势。

总结与展望

全球棕榈油长期供给同比出现增长,在这样的背景下,中期上方空间受到限制。每年3月至10月是棕榈油的季节性生产扩大周期,在这期间,生产基数趋向扩大,在8月-10月达到峰值,4月马来西亚库存上升空间不大,甚至有可能小幅度下滑,取决于产量增幅,中长期则大概率呈现累积状态。国内方面,后市预期豆油产出增加,库存下降幅度有限,棕榈油供需平衡,菜油供应相对充足,可见油脂保持供需偏松格局,题材乏善可陈。综上所述,预计棕榈油保持宽幅振荡走势,只是重心略有下移。

第二部分操作策略

1、日内与短线操作

相对于豆类,棕榈油不仅日间行情延续性较强,日内波动幅度也很可观。从日内来说,可以根据技术图形分析进行交易,将K线图调整时间跨度较小的5分钟或是10分钟。结合MACD等技术指标,在期价立足于系统均线之上时可短多,止损设为低于建仓价的0.3%,当期价严重偏离系统均线时及时获利了结,当期价运行系统均线之下时可短空,止损设为高于建仓价的0.3%,同样当价格严重偏离均线系统时离场。在进行日内交易时,个人建议以短线趋势方向操作为主,以高频度的操作获得更多的盈利。

2、中长线交易操作

增产周期到来,主产国库存下降空间有限,盘面价格易受到打压,国内油脂供应相对充足,预计棕榈油后市振荡略偏弱运行。操作上,在4830-5100元/吨区间内高抛低吸,止损各90元/吨。

(P1809日K线走势图,来源:文华财经)

[责任编辑:CX真]

- 蓝筹股连续异动或是“MSCI行情”预演 (2018-05-09)

- 券商:市场行情将沿大众消费和新蓝筹“大国重器”展开 (2018-05-07)

- 一指标悄然接近关键水平 黄金爆炸性行情一触即发 (2018-05-04)

- 白马股遭遇“估值杀”“真成长”料现新行情 (2018-05-04)

- 一句措辞改变引爆市场行情 黄金一度拉升7美元 (2018-05-03)

- FOMC决议引爆大行情 金融市场上演反转大戏 (2018-05-03)

- 超级“炸弹” FOMC决议之夜——市场大行情一触即发 (2018-05-02)

- A股行情仍有望在偏积极的氛围中展开 (2018-04-28)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网