- 文章正文

- 我要评论(0)

中证500配置价值显现

来源: 期货日报 2018-02-23 11:16产业资本入场布局

春节长假期间欧美股市普涨,标普500指数创出近年来单周最大涨幅,A股市场闻风而动,节后首日全线飘红,除受益于休闲服务板块外,前期强势品种有色金属、食品饮料领涨盘面,而早在春节前,市场的一些底部特征已经呈现。

底部特征呈现

本轮股指深度调整具体表现为各路机构的踩踏,美股超调之后,外资先于2月5日、2月6日集中撤退,国内公募则由于持仓集中度过高以及缺少合适的对冲工具而被迫减仓,确定性溢价消失之后面临“多杀多”的格局,资金面的相对强弱决定本轮调整是否到位。

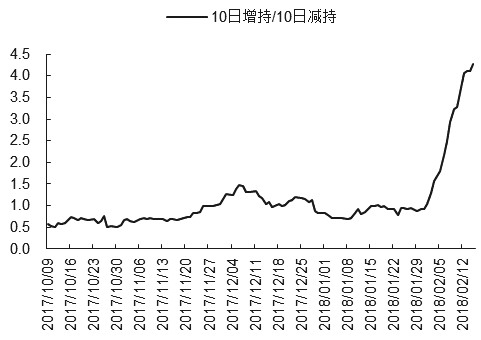

从资金面的具体表现来看:第一,产业资本率先入场,2月5日之后进入增持高峰期。截至节前,产业资本10日增持数与10日减持数比值升至4.26,这一数据暗示产业资本认为当前股价被低估。作为常见的底部指标,产业资本加速布局意味着权益市场调整步入尾声。

第二,陆股通流出放缓,抛售潮结束。节前一周,陆港通资金分别净流入-12.58亿、-8.79亿、11.55亿元,虽相较2月6日单日净流出97.93亿元大幅缩减,但仍是流入流出互现。外资谨慎源于对美股调整的担忧,节日期间标普500虽表现强势,但市场对于通胀预期上行引发货币政策收紧的忧虑并未消退,因而外资积极流入需其他正面因素相配合。

第三,国内公募方面,去年11月之后大量偏股型基金成立催生配置需求,从2017年全年情况来看,剔除次新股之后,赚钱效应集中在极少部分权重股中,这导致公募持仓进一步集中化,这一特性使得公募基金近期存有“跟风”属性。在本轮调整中,投资经理已开始关注到了上述问题,未来权益配置势必平衡化。这一点可以从22日走势中有所反映,上证50高开之后走势稳健,而中小板、中证500等中小型指数后劲更足,资金开始在估值与业绩中寻找平衡点。

图为产业资本10日增持数/10日减持数比值

整体而言,权益市场底部特征显现,但在美债收益率走高的背景下,外部隐患未完全消除,短时间难以期望外资、公募加速入场,因而后续走势将更为稳健,并不会出现年初大起大落的现象。

关注IC合约配置价值

操作思路方面,建议投资者关注IC合约的配置价值。若将股价进行拆分,可划分为每股收益(EPS)与市盈率(P/E)。2015年之后中证500指数EPS见底,而动态市盈率却持续下行,其间中证500股价大致在5500至6700之间波动,近两年中证500股价的核心在于通过业绩改善消化高估值。

随着中证500动态市盈率进入底部区间,这一逻辑发生微妙变化。2007年以来只有2008年8月至2009年1月、2011年12月至2012年2月中证500估值低于25倍,中证500估值已进入底部区间。EPS方面,322家中证500上市企业已公布业绩预报,以整体法进行计算,样本在2017年累计增速为60.6%,虽较2016年85.5%的增速有所下滑,但仍领跑主要指数。无论是布局业绩改善还是估值底部,中证500的配置价值正在凸显。

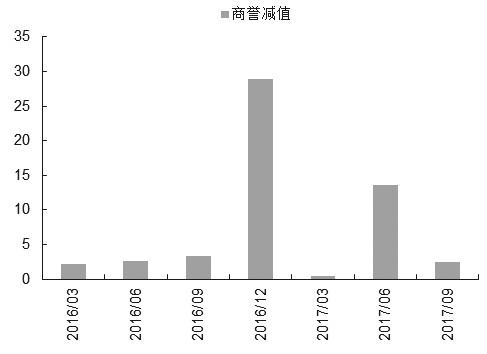

图为创业板综商誉减值季度统计(亿元)

但需注意,这并不意味着市场风格的全面转向,以创业板综指为例,2017年前三季度创业板综商誉减值合计达到16.55亿元,相较于2016年同期增加100%,其中有15家创业板企业商誉/非流动资产指标超过80%,减值问题将成为创业板业绩修复的重要掣肘。在此环境下,中小盘内部进一步分化,业绩改善与否将成为资金配置的首要条件,上证50为代表的权重牛市并未结束,而现阶段低估值为中证500创造了更好的安全边际,资金配置将有更多的选择空间。 (作者单位:中信期货)

[责任编辑:CX真]

- 上一篇:期指耐心等待企稳信号

- 下一篇:商品震荡 期指做空压力仍待释放

- 文化产业分类:六年之变透露出哪些信息 (2018-05-02)

- 人民日报:抓住信息化发展机遇 搭建完整产业体系 (2018-04-27)

- 中国邀外资共造世界级芯片产业 美媒:令人意外 (2018-04-26)

- 福建:以大数据推动数字经济产业发展 (2018-04-25)

- 中央政治局会议:加强核心技术攻关 支持新产业等发展 (2018-04-23)

- 评论:中兴的危机 中国芯片产业却将迎来再生 (2018-04-23)

- 新能源汽车产业进入加速调整期 重要政策或连续出台 (2018-04-20)

- 专业市场试营业 晋江泳装产业再添发展引擎 (2018-04-19)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网