- 文章正文

- 我要评论(0)

黑色系供需关系修复 结构行情为主

来源: 新浪综合 2018-01-11 11:40投资要点及策略:

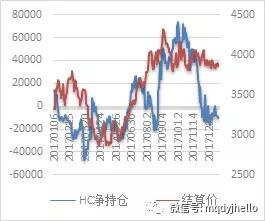

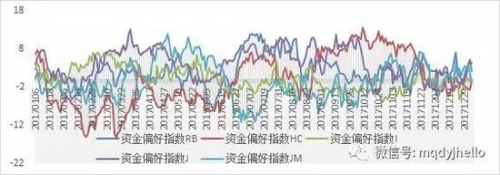

对于中长期投资而言,更多的依靠基本面的价值研判和供需分析,而盘面的持仓资金分析更多的从情绪和预期角度出发,去验证和发现短期潜在的机会,尤其是一些结构性对冲套利策略。从今年资金净持仓偏好来看,焦炭 和螺纹绝大多数时都是作为多头配置,焦煤、矿石以及热卷阶段性进行空头对冲。从最近情况来看,整体资金情绪有所回落,但结构上仍偏好焦炭、螺纹以及矿石的多头,热卷则是偏空头。

中期:买入矿石(价值低估+补库预期),买入螺纹期货(期货低估+旺季预期)

长期:成材期现正套和跨期正套。(投资整体放缓,宏观预期偏弱,现货定价控制能力增强,钢厂远期利润套保)

卷螺价差扩大。(库存逻辑+地产放缓+制造业扩张+结构利润让渡)

焦化利润和钢厂利润区间反向操作,以螺纹矿比走势先行参考。

一.行情回顾部分

1、价格震荡上行,内部分化显著

2、产业PK宏观,走势一波三折

二、2017年供需平衡分析

1、产能收缩周期下的结构转型

2、政策刚性发力,供给显著收缩

3、供需平衡分析

三、2018年钢材 需求形势展望

1、宏观环境逐年好转

2、地产投资下滑幅度低于预期

3、制造业投资引领驱动上行

4、基建投资将小幅降温

四、2018年矿石走势分析

1、钢矿走势背离,利润大幅走高

2、供需双重打压矿价

3、矿石结构性机会频现

4、成本上行凸显价值投资机会

5、下游补库需求值得期待

五、期现基差与产业链对冲分析

1、基差走势特点

2、跨品种(跨期)对冲的走势特点

六、资金偏好及投资策略

一.行情回顾部分

1、价格震荡上行,内部分化显著

在过去的2017年当中,随着国内供给侧改革政策在钢铁冶炼环节逐渐落到实处,淘汰落后产能、出清违规产能、限制采暖季产能、提升轧钢工艺门槛、加大排污环保要求等各项政策相继发力,国内黑色系商品整体也延续了前一年震荡上行、底部抬高的走势,全年黑色综合系指数录得涨幅为15.8%,其中螺纹指数上涨31.15%,热卷指数上涨16.15%,矿石指数下跌2.55%,焦炭指数上涨28.44%,焦煤指数上涨10.67%,板块内部分化非常明显。

表 1:黑色品种全年涨跌数据(单位:元/吨)

品种

最低价

最高价

年初价

年末价

增减

涨幅

螺纹

2780.16

4159.38

2885.97

3785.03

899.06

31.15%

热卷

2818.22

4379.19

3315.42

3850.95

535.53

16.15%

矿石

411.29

727.66

544.95

531.06

-13.89

-2.55%

焦炭

1365.96

2493.64

1546.9

1986.81

439.91

28.44%

焦煤

926.29

1519.01

1185.79

1312.31

126.52

10.67%

图 1:黑色品种指数全年走势(单位:%)

图 1:黑色品种指数全年走势(单位:%)

2、产业PK宏观,走势一波三折

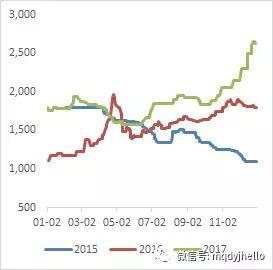

从时间角度来看,以螺纹钢为例,全年走势大概可分为3个大周期:

第一周期:1月1日到3月20日,节前补库需求+旺季复工预期推动钢价上行;随后3月20日到6月29日:需求不及预期+宏观数据下滑+地产调控,钢价出现回调。第二周期:6月29日到9月1日,地条钢产能出清+期货深贴水+宏观数据转好,钢价共振上行;随后9月1日到10月30日:利润驱动全力提产+需求透支旺季不旺,钢价震荡回落。第三周期: 10月30日到12月5日,限产落地+需求恢复,短期供需错配,钢价快速上行;随后 12月5日至12月31日:终端需求回落+流通需求暂缓,钢价震荡回调。

图 2:螺纹钢全年价格走势(单位:元/吨)

图 2:螺纹钢全年价格走势(单位:元/吨)

二、2017年供需平衡分析

1、产能收缩周期下的结构转型

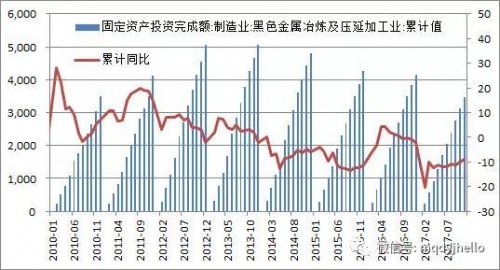

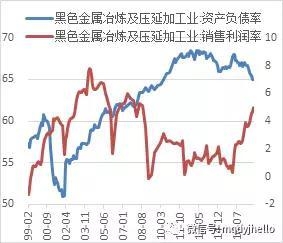

十二五(2011-2015年)以来,由于上一轮四万亿投资刺激政策的影响,钢铁产能曾连续3年出现了快速的扩张。到了2012-2013年中随着国内钢价逐步见顶,和市场景气度的下滑,叠加去产能任务的兴起,钢铁行业固定资产投资额开始逐年递减,表内粗钢产量也在后一年见顶回落,整个行业正式步入产能收缩周期。截止到2017年底,钢铁冶炼加工也投资额累计同比增速下滑9.25%,为近10年以来最低水平。

图 3:黑色金属冶炼压延业投资额及同比(单位:亿元,%)

图 3:黑色金属冶炼压延业投资额及同比(单位:亿元,%)

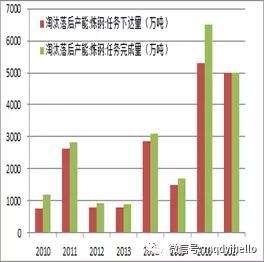

进入十三五(2016-2020年)期间后,去产能工作在政府报告里被提高到更高的层次,总量目标上限为1.5亿吨。而在近两年,中国已压减钢铁产能超过1.15亿吨,其中2016年退出产能超过6500万吨,2017年5000万吨的年度任务也在9月份提前完成,预计全年去产能达到6000万吨。另外一方面,钢铁产业优化布局、兼并重组的工作也在逐渐加快,宝武集团、河钢集团都先后成立了产业基金,致力于相关产业资源的整合,以达到提高产能集中度的目的。

图 4:去产能任务和完成量(单位:万吨)

图 4:去产能任务和完成量(单位:万吨)  图 5:钢铁产能集中度(单位:%)

图 5:钢铁产能集中度(单位:%)

2、政策刚性发力,供给显著收缩

2017年全国各地政府对“中频炉”和“地条钢”等违规生产行为进行了严厉的打击。在6月30日“地条钢”清除大限之后,国家多个相关监管部门先后安排督查小组进行核实,对取缔不到位的地方政府作为负面典型,报请国务院依法依规严肃处理。随着全国各地《地条钢产能取缔工作情况》的陆续公布,据不完全统计,截止到8月份底,我国共取缔“地条钢”生产企业630多家,涉及产能约1.4亿吨~1.6亿吨,按照产能利用率50%来测算,实际影响供给缺口达到7000-8000万吨,折算日均产量约30万吨。

图 6:表内外粗钢产量走势对比(单位:万吨)

图 6:表内外粗钢产量走势对比(单位:万吨)

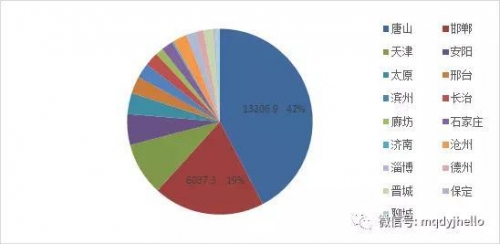

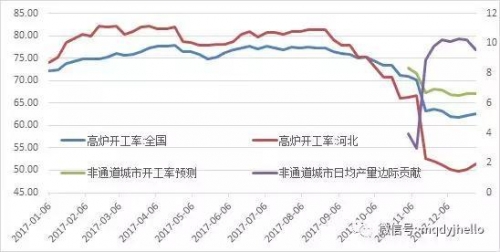

2017-2018年采暖季期间,“2+26通道城市”根据《京津冀及周边地区大气污染防治工作方案》要求,加大了钢铁企业限产力度。其中石家庄、唐山、邯郸、安阳等重点城市,将以高炉产能限产50%计算。对比以往“临时性限烧结”的政策而言,本次限产力度和要求更高,且部分非通道城市也主动加入限产队列当中。根据对炼铁产能数据和最终限产比例静态推算,预计影响4个月粗钢供给缺口约4113万吨,结合实际执行力度的一些折扣(80%),每日平均产量下降约27万吨,占比国内日均产量约12%。 另外,考虑到非通道城市开工率的上升,大约可以提高日均产量约10万吨;长流程钢厂废钢添加比例和短流程电弧炉产能利用率上升,可提高日均产量约2万吨,因此采暖季日均产量降幅大约在15万吨。

图 7:2+26通道城市粗钢产能及占比(单位:万吨,%)

图 7:2+26通道城市粗钢产能及占比(单位:万吨,%)  图 8:采暖季开工率影响(单位:%,万吨)

图 8:采暖季开工率影响(单位:%,万吨)  图 9:独立电弧炉产能利用率(单位:%)

图 9:独立电弧炉产能利用率(单位:%)  图 10:废钢价格走势(单位:)

图 10:废钢价格走势(单位:)

3、供需平衡分析

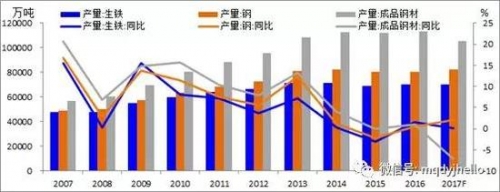

官方数据显示,2017年前11月份我国粗钢、生铁和钢材产量分别为76480万吨、65614万吨和97298万吨,同比分别增长5.7%、2.3%和1.1%。考虑到当前的限产政策影响,我们预估全年粗钢、生铁和钢材产量分别为82433万吨、70279万吨和105288万吨,同比去年增长2%、0.7%和-7%。

图 11:钢铁产量及同比(单位:万吨,%)

图 11:钢铁产量及同比(单位:万吨,%)

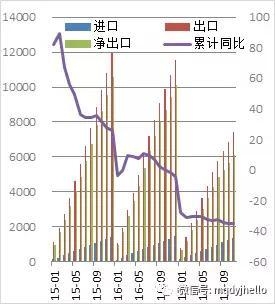

国内消费方面,根据冶金工业规划院预测,2017年国内钢材需求同比增加7.7%,折算粗钢约带动5300万吨的消费。进出口方面,前11月份我国共出口钢材6978万吨,同比下降30.7%剔除进口量1210万吨,净出口钢材5768万吨,折算粗钢净出口为6072万吨,同比下降约35%,全年预计出口回流3500万吨。

图 12:钢材(粗钢)进出口(单位:万吨,%)

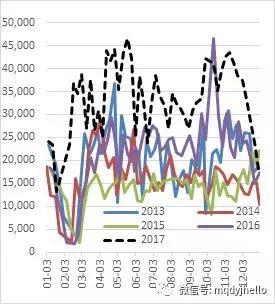

图 12:钢材(粗钢)进出口(单位:万吨,%)  图13:上海线螺终端采购量(单位:吨)

图13:上海线螺终端采购量(单位:吨)

2017年钢厂整体库存水平变化不大,同比去年基本持平。而社会库存下降趋势明显,多数时期处于被动减库存阶段,尤其在国庆节后,下游终端需求得到充分释放,导致库存降幅明显加快,综合预计全年社会库存同比降幅15%左右。

图 14:钢厂库存(单位:万吨)

图 14:钢厂库存(单位:万吨)  图 15:社会库存(单位:万吨)

图 15:社会库存(单位:万吨)

表 2:供需平衡分析表

供给净变化:-3205万吨。

供给减少:7500*3/4(地条钢出清)+4100*0.8*1.5/4(采暖季限产)+1300(计划去产能)=8155万吨

供给增加:1200(电炉产能利用率300+电炉新增900)+3100(高炉和转炉添加废钢)+650(高炉产能利用率提高)=4950万吨

需求净变化:1800万吨。

消费减少:3500万吨(出口回流折算)

消费增加:5300万吨(引用冶金规划院数据增加7.7%)

2017年供需缺口:5005万吨。

2018年供给端预测:

供应端:电炉钢新增产量3000万吨(引用钢联数据),高炉转炉新增1200万吨,1季度采暖季限产减量2000万吨、去产能800万吨;

需求端:国内消费增加500万吨(引用冶金工业规划院),出口预计小幅回升750万吨,静态预计供应小幅过剩150万吨。

不确定因素:阶段性限产政策和减量置换的规模。

三、2018年钢材需求形势展望

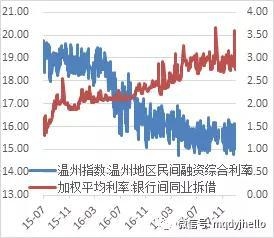

1、宏观环境逐年好转

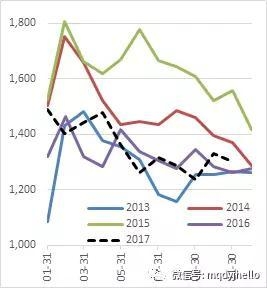

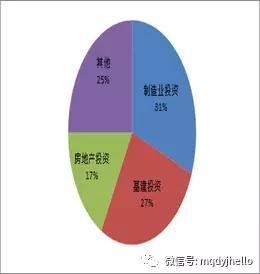

自2016年国家开始着手推动金融系统去杠杆以来,影子银行体系逐渐缩表,商业银行同业拆借利率也缓慢抬高,表外融资重回表内,并逐渐转入实体经济,投资环境得到较好的修复。综合来看,2017年1-11月份,全国固定资产投资(不含农户)575057亿元,同比增长7.2%。其中房地产投资100387亿元,同比增长7.5%;制造业投资176299亿元,同比增长4.1%;基建投资额157198亿元,同比增长15.83%。

图 16:温州利率与同业拆借(单位:%)

图 16:温州利率与同业拆借(单位:%)  图 17:M2与贷款余额(单位:%)

图 17:M2与贷款余额(单位:%)  图 18:固定资产投资增长率(单位:%)

图 18:固定资产投资增长率(单位:%)  图 19:固定资产投资结构(单位:%)

图 19:固定资产投资结构(单位:%)

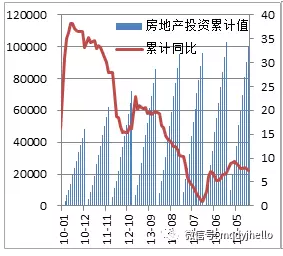

2、地产投资下滑幅度低于预期

2017年的房地产行业整体呈现先扬后抑的走势,在国家“去库存、防风险”的指导思想下,各地政府关于楼市的调控政策密集出台,房地产投资额增速在4月份创下近两年新高9.3%之后开始回落,前11月累计同比增速维持在7.5%,预计全年投资增速将维持在7.3%左右,全年整体表现超出市场预期。需要注意的是,在去杠杆叠加金融监管趋严的大背景下,房企的融资难度逐步增加,从开发资金来源上来看,定金、预收款及按揭所占比例已连续超过两年超过50%,显示出资金对地产销售的依赖性大幅增加,这也意味着随着销售的明显放缓,房地产投资仍会保持一个下降的趋势,建筑钢材消费的边际预期会呈现走弱态势。

图 20:地产投资额及同比(单位:万亿,%)

图 20:地产投资额及同比(单位:万亿,%)  图 21:房企资金结构(单位:%)

图 21:房企资金结构(单位:%)

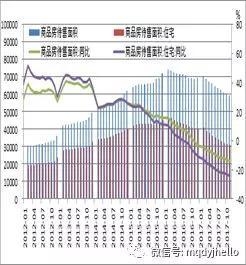

销售面积增速的变动领先投资变动约4-6个月时间,受到各种限售、限购以及利率等调控政策的影响,2017年商品房销售面积增速从2月份最高点25.1%回落到当前11月份的7.9%,下降幅度较为明显,但整体仍保持一个正向的增长。

图 22:商品房销售面积(单位:万平方米,%)

图 22:商品房销售面积(单位:万平方米,%)  图 23:新屋开工面积(单位:万平方米,%)

图 23:新屋开工面积(单位:万平方米,%)

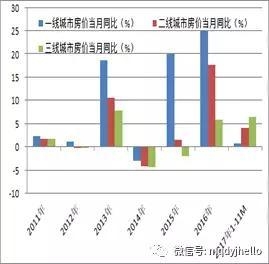

待售面积(库存)方面,得益于棚改货币化政策的驱动,国内三四线城市去库存效果得到了充分的体现,数据显示,2017年1-2月的7.06亿平方米下降至1-11月的5.96亿平方米,其中住宅待售面积较年初最高点减少6178万平方米,平均每月下降620万平方米。而三线城市的房价也在今年开始领涨一二线城市,且涨幅已经接近历史第二水平。

图 24:商品房待售面积(单位:万平方米,%)

图 24:商品房待售面积(单位:万平方米,%)  图 25:城市房价增长速度(单位:%)

图 25:城市房价增长速度(单位:%)

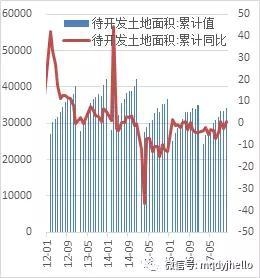

土地储备方面,由于近两年销售和新开工保持了相对较高的水平,加上购置面积的下滑,待开发面积一直维持在微幅下降的格局。而随着2017年房企购置面积增速的转正和持续的快速增长,土地市场再次大幅升温。数据显示,2017年1-11月份土地成交面积累计同比上升16.3%,增长速度非常明显,而土地成交作为房地产新开工面积的领先指标,预示着若房企融资不出现大的问题,明年地产新开工具备较大的增长空间,对钢材的消费形成潜在的支撑。

图 26:土地待开发面积(单位:万平方米,%)

图 26:土地待开发面积(单位:万平方米,%)  图 27:土地购置面积(单位:万平方米,%)

图 27:土地购置面积(单位:万平方米,%)

2017年房地产行业迎来重要改革和转型的契机,租售并举、共有产权、限售等房地产长效机制已经逐渐落地。7月份广州市政府率性推出“租售同权”,随后住建部等9部委为此政策进行背书并选取武汉等12个试点城市实施,这一政策正好与十九大“房子是用来住而不是用来炒的”理念一致。通过对比其它发达国家来看,未来租售同权在中国发展潜力巨大,也为国内钢材消费带来新的增长动力。

表 3:全球房屋租赁市场对比

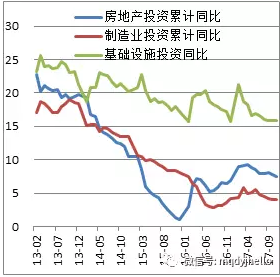

3、制造业投资引领驱动上行

受国内实体经济环境持续改善以及全球贸易增速加快等因素影响,2017年官方制造业PMI指数呈现稳步上升走势,年均值达到51.6%,较去年总体水平上升1.3个百分点。主要分项来看,新订单和生产指数同步上行的趋势较为明显,而成品库存指数下降则呈现震荡下行的格局,显示出全年制造业活动整体向好且阶段性供不应求的发展趋势不变。

图 28:制造业采购经理人指数

图 28:制造业采购经理人指数

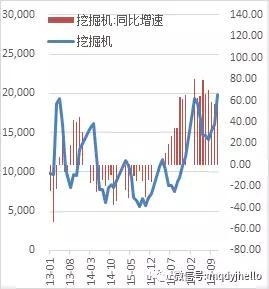

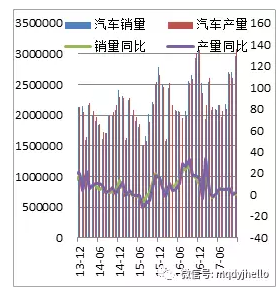

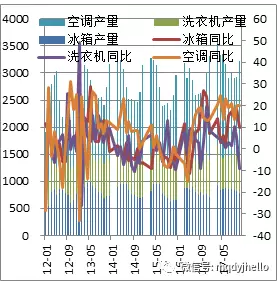

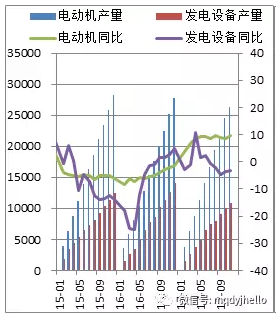

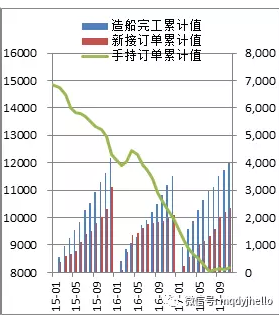

下游用钢行业细分来看,机械和家电在去年高基数的背景下仍然保持了相对较高的增长率,挖掘机数据的告增长也反映出中上游工业活动的持续扩张。汽车行业和电力设备同比去年小幅增长,而船舶制造则出现复苏的迹象,完工订单和新增订单在连续三年回落后,出现了明显的反弹。

图 29:挖掘机产量 (单位:台,%)

图 29:挖掘机产量 (单位:台,%)  图 31:汽车产销及同比(单位:台,%)

图 31:汽车产销及同比(单位:台,%)  图 32:家电产销及同比(单位:台,%)

图 32:家电产销及同比(单位:台,%)  图 33:电力设备产量及同比(单位:万千瓦)

图 33:电力设备产量及同比(单位:万千瓦)  图34:船舶完工量及订单量(单位:万载重吨)

图34:船舶完工量及订单量(单位:万载重吨)

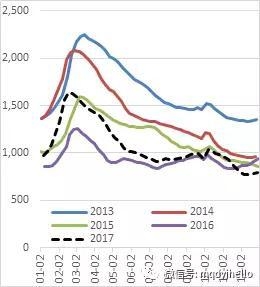

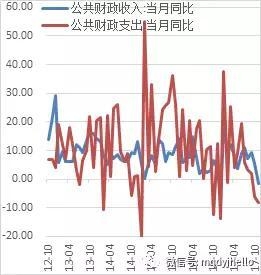

4、基建投资将小幅降温

2017年前11月份基建投资(剔除电力、热力、燃气及水生产和供应业)126720亿元,同比增长20.1%,增速比1-10月份提高0.5个百分点。其中,水利管理业投资增长17%,增速提高0.8个百分点;公共设施管理业投资增长23.3%,增速回落0.1个百分点;道路运输业投资增长24.6%,增速回落0.1个百分点,整体保持了相对较高的增长水平。

但需要注意的是,国家公共财政收入及支出在下半年出现了快速的回落,且在结构上将更倾向支持高新技术行业。而铁总最新消息显示,全国铁路固定资产投资计划安排7320亿元,同比去年下降10%,基建托底经济增长的角色可能逐渐让位于制造业。

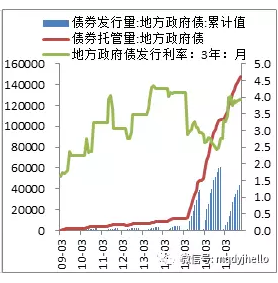

从地方政府来看,债务风险仍是首要待解决的问题。截至到2017年底,全国地方政府共发行债券规模为4.36万亿元,较2016年有所下降,但发行利率大幅攀升至3.9%的水平,显示出国家对防控地方政府债务风险的决心已逐渐落地。

图 35:制造业投资增速

图 35:制造业投资增速  图 36:国家财政收入和支出

图 36:国家财政收入和支出  图 37:财政支出方向对比(单位:%)

图 37:财政支出方向对比(单位:%)  图 38:地方债务及利率

图 38:地方债务及利率

PPP将成为基建投资中的新亮点,据财政部数据显示,前10月份PPP项目落地率继续走高至37.4%,项目库总投资额176980亿元,实际执行阶段项目43589亿元,预计全年对基建投资贡献超过6%。

图 39:ppp项目数及落地率(单位:个,%)

图 39:ppp项目数及落地率(单位:个,%)  图 40:ppp项目投资额(单位:亿元)

图 40:ppp项目投资额(单位:亿元)

四、2018年矿石走势分析

1、钢矿走势背离,利润大幅走高

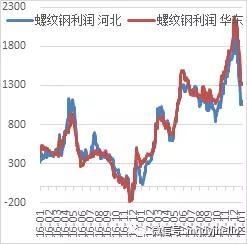

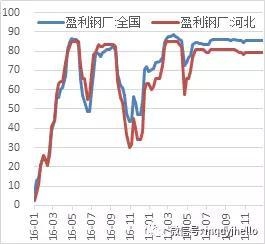

2017年原材料与成材价格走势分化严重,尤其是矿石与钢坯、钢材等成品价格出现大幅背离,直接导致钢铁冶炼环节利润大幅走高,钢厂盈利面积大幅提高。以主要品种为例,测算螺纹钢全年日均利润1100元/吨,同比去年增长190%,热卷全年日均利润1000元/吨。同比增长60%。而根据国家统计局公布的数据显示2017年1-11月,黑色金属冶炼及压延加工业主营业务收入56564.7亿元,同比增长20%,实现利润3138.8亿元,同比增长180%。全行业销售利润率同比增长100%,资产负债率同比下降1.9%。

图 41:螺纹钢生产利润(单位:元)

图 41:螺纹钢生产利润(单位:元)  图 42:热卷生产利润(单位:元)

图 42:热卷生产利润(单位:元)  图 43:钢厂盈利率(单位:%)

图 43:钢厂盈利率(单位:%)  图 44:钢厂资产负债率(单位:%)

图 44:钢厂资产负债率(单位:%)

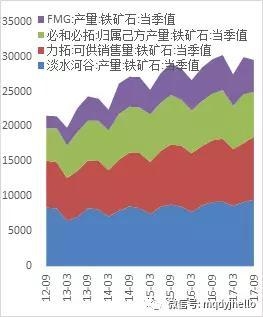

2、供需双重打压矿价

2017年铁矿石整体受到供需两端的双重打压:一方面以成本优势而占据绝对主导地位的四大矿山仍处于扩产周期,使得全球矿石供应保持了稳步的增长,从国内来看,港口库存由年初。。增加至。。同比上升;另一方面,虽然高炉产能利用率整体有所提高,但受到阶段性限产政策影响,预计全年国内生铁产量同比去年基本持平,对铁矿石的总量需求较为有限。

图 45:四大矿山产量 (单位:万吨)

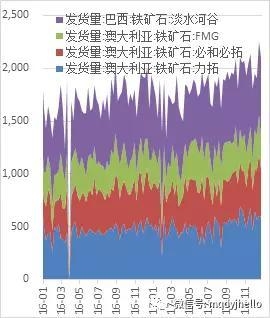

图 45:四大矿山产量 (单位:万吨)  图 46:四大矿山发货量(单位:万吨)

图 46:四大矿山发货量(单位:万吨)  图 47:港存及疏港量 (单位:万吨)

图 47:港存及疏港量 (单位:万吨)

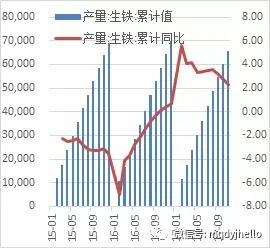

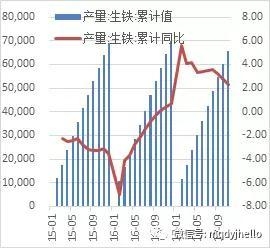

图 48:生铁产量(单位:万吨,%)

图 48:生铁产量(单位:万吨,%)

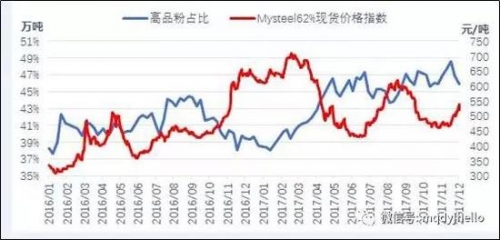

3、矿石结构性机会频现

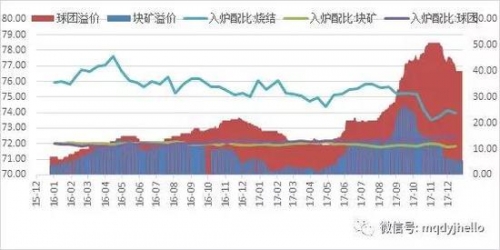

2017年在供需弱平衡的的格局下,矿石更多在演绎结构性机会。分品级来看:6月初到8月底,期货盘面对标的主流中高品粉矿库存,在总量上升的情况下占比却逐渐下降,造成了阶段性紧缺的局面。从高中低品价差之间的走势也可以看到,在这一时间段中,高低品矿石价差逐渐拉大,并创出历史最高水平。分品种来看:8月份到10月中旬,由于块矿和球团库存占比偏低,加上钢厂在利润陡增的刺激下,全力提高入炉品味增产,二者溢价出现一波快速走高的行情。

图 49:高品占比与矿价走势对比

图 49:高品占比与矿价走势对比  图 50:高低品矿石价格走势对比(单位:元)

图 50:高低品矿石价格走势对比(单位:元)  图 51:入炉配比与溢价走势对比(单位:元,%)

图 51:入炉配比与溢价走势对比(单位:元,%)

4、成本上行凸显价值投资机会

2017年海运费出现大幅上涨,这使得以CFR到岸价来结算的矿石成本大幅增加。数据显示,澳洲矿石运费全年均价6.67元/吨,较去年上升50%;巴西矿石运费全年均值15.08元/吨,同比去年上涨68%。另外一方面,2017年澳元兑美元汇率升值幅度9%,也是提高矿石成本的潜在因素。

图 52:矿石运费走势(单位:美元/吨)

图 52:矿石运费走势(单位:美元/吨)  图 53:澳元汇率与矿价(单位:美元/吨)

图 53:澳元汇率与矿价(单位:美元/吨)

5、下游补库需求值得期待

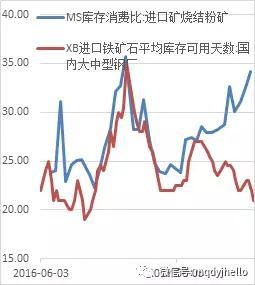

除去品种间的结构性行情之外,钢厂每一轮补库对矿价都起到助涨作用,每一轮去库又能提前引导矿价的下跌。对比去年来看,当前钢厂仍有一定补库空间,尤其在大中型钢厂方面,可用天数仅有21天,基本处于近两年的相对低位。

图 54:烧结矿库存与日耗

图 54:烧结矿库存与日耗  图 55:进口矿钢厂可用天数

图 55:进口矿钢厂可用天数

四、期现基差与产业链对冲分析

1、基差走势特点

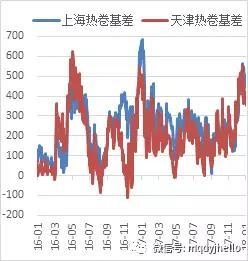

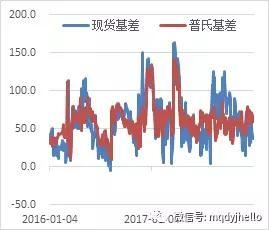

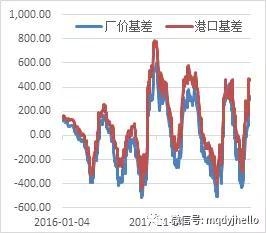

期现基差反映了不同阶段现实和预期之间的差异,2017年黑色品种基差波动各不相同,螺纹热卷普遍以期货贴水,基差上升走势为主,其中螺纹主力合约最多贴水超过1000元/吨,反映出价格大涨后对后市预期的不乐观。矿石基差相对稳定,波动区间基本维持在【20,120】之间,整体呈现出两次冲高回落,逐渐收敛的过程。焦炭基差波动范围较去年明显扩大,厂价基差波动区间为【-400,400】,期现价格强弱关系交替转换。

图 56:螺纹钢基差走势(单位:元)

图 56:螺纹钢基差走势(单位:元)  图 57:热卷基差走势(单位:元)

图 57:热卷基差走势(单位:元)  图 58:矿石基差走势 (单位:元)

图 58:矿石基差走势 (单位:元)  图 59:焦炭基差走势 (单位:元)

图 59:焦炭基差走势 (单位:元)

2、跨品种(跨期)对冲的走势特点

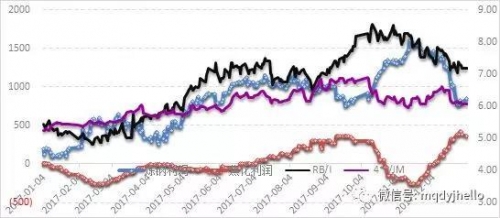

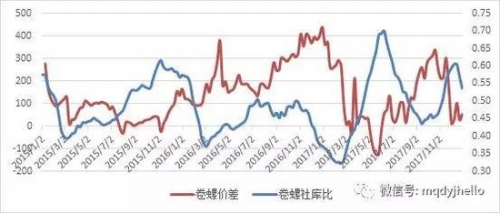

产业链对冲方面,2017年炼钢利润与焦化利润整体呈现负相关走势,而螺矿比一般会领先利润走出拐点,可根据此进行对冲操作。跨品种方面,关注卷螺社会库存差异的走势,价差与库存比整体呈现出负相关走势。跨期方面,由于现货定价环节的强势回归,加上对未来宏观预期的下滑,整体应该还是基差扩大,正套走强的大趋势。

图 60:产业链润与跨品种比值走势

图 60:产业链润与跨品种比值走势  图 61:卷螺价差与卷螺库存比值对比

图 61:卷螺价差与卷螺库存比值对比  图 62:螺纹期货1-5跨期正套走势

图 62:螺纹期货1-5跨期正套走势

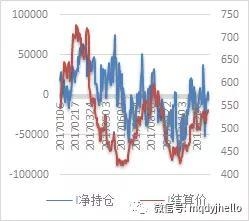

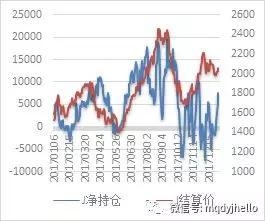

对于中长期投资而言,更多的依靠基本面的价值研判和供需分析,而盘面的持仓资金分析更多的从情绪和预期角度出发,去验证和发现短期潜在的机会,尤其是一些结构性对冲套利策略。从今年资金净持仓偏好来看,焦炭和螺纹绝大多数时都是作为多头配置,焦煤、矿石以及热卷阶段性进行空头对冲。从最近情况来看,整体资金情绪有所回落,但结构上仍偏好焦炭、螺纹以及矿石的多头,热卷则是偏空头。

五、资金偏好及投资策略

图 63:螺纹净持仓与价格

图 63:螺纹净持仓与价格  图 64:热卷净持仓与价格

图 64:热卷净持仓与价格  图 65:矿石净持仓与价格

图 65:矿石净持仓与价格  图 66:焦炭净持仓与价格

图 66:焦炭净持仓与价格  图 67:黑色品种资金偏好指数走势

图 67:黑色品种资金偏好指数走势

投资策略:

中期:买入矿石(价值低估+补库预期),买入螺纹期货(期货低估+旺季预期),

长期:成材期现正套和跨期正套。(投资整体放缓,宏观预期偏弱,现货定价控制能力增强,钢厂远期利润套保)

卷螺价差扩大。(库存逻辑+地产放缓+制造业扩张+结构利润让渡)

焦化利润和钢厂利润区间反向操作,以螺纹矿比走势先行参考。

[责任编辑:CX真]

- 一句措辞改变引爆市场行情 黄金一度拉升7美元 (2018-05-03)

- FOMC决议引爆大行情 金融市场上演反转大戏 (2018-05-03)

- 超级“炸弹” FOMC决议之夜——市场大行情一触即发 (2018-05-02)

- A股行情仍有望在偏积极的氛围中展开 (2018-04-28)

- 市场调整仍未结束 A股短期难有持续性反弹行情 (2018-04-27)

- 国内玉米市场供需形势相对宽松 大行情仍缺有效题材 (2018-04-24)

- 多因素共振引发煤炭反弹行情 关注低估值龙头公司 (2018-04-24)

- 多因素共振引发煤炭反弹行情 (2018-04-24)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网